I pattern grafici sono configurazioni nell’andamento dei prezzi che si ripetono con un effetto statisticamente predittivo.

Grazie ai pattern grafici siamo in grado, attraverso l’individuazione della fase ciclica, di poterci garantire un segnale ottimale d’ingresso o uscita dal mercato. In questo modo possiamo ottenere diverse indicazioni, in primo luogo, la fine o la prosecuzione della tendenza, in secondo luogo i possibili obiettivi di prezzo. Vediamo ora qual è il loro contesto di applicazione e quali i pattern di prezzo più comuni e affidabili. Secondo la teoria di Dow vi sono tre fasi di mercato:

- Nella fase di accumulazione il mercato tende ad acquistare il titolo con un prezzo che generalmente ha già scontato le informazioni e le notizie correlate all’asset, a causa di ciò generalmente l’esito dell’analisi fondamentale del titolo e delle prospettive future sostiene gli investitori all’acquisto in un arco di tempo generalmente medio.

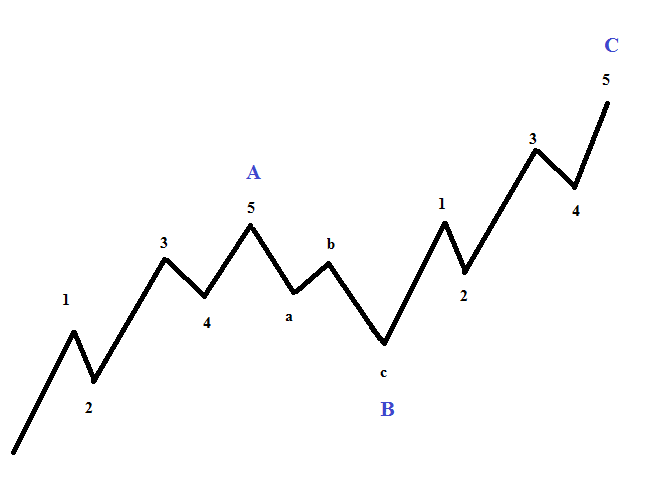

- Nella fase di trend il mercato tende a definire una tendenza del prezzo che può essere rialzista o ribassista. La fase di trend può alternarsi con cicli di prezzo più o meno regolari a seconda di come tra gli operatori è distribuita l’informazione che consente loro di mantenere in essere le posizioni, fino a obbiettivi di prezzo che possono essere generalmente condivisi. La qualità dei volumi determinerà la presenza o meno di erraticità e quindi segnerà la durata della vita della tendenza, che può articolarsi con movimenti più o meno armonici, sincronici e proporzionati.

- Infine sopraggiunge la fase di distribuzione, ad esempio in un trend rialzista assistiamo ad una fase di vendita sostenuta da movimenti di volumi dei trader retail generalmente di carattere speculativo e quindi di breve termine. Il titolo passa velocemente di mano senza produrre grossi cambiamenti del prezzo, con una sostanziale congestione che può sfociare in un crollo dei prezzi dovuto ad una offerta che supera decisamente la domanda. A questo punto il ciclo riparte.

All’interno di un ciclo possono verificarsi queste tipiche configurazioni di prezzo:

- Uno Spike è in un trend rialzista, il massimo raggiunto in una giornata che appare nettamente al di sopra dei massimi dei giorni precedenti e di quelli successivi.

- La Flag e i Pennant, sono fasce ristrette di congestione che si verificano durante i trend, sono solitamente generati da pause tipiche del mercato che intermezzano il trend principale. Una volta superata questa fase solitamente il prezzo riprende la sua direzione. Diversamente potrebbe iniziare un vero e proprio periodo di sviluppo laterale del mercato che può determinare la fine della tendenza.

LEGGI ANCHE >> Come funziona l’analisi candlestick

LEGGI ANCHE >> L’analisi ciclica e i fondamenti metodologici

Le tre caratteristiche di un ciclo

Le tre caratteristiche di un ciclo sono l’ampiezza, il periodo e la fase.

- L’ampiezza misura l’altezza della sinusoide,

- Il periodo misura la sua estensione in termini temporali, quindi il lasso di tempo da minimo a minimo.

- La fase indica la relazione tra il movimento di due cicli e quindi della coincidenza più o meno marcata tra la loro ampiezza e il loro periodo. Essi sono in fase quando entrambe le caratteristiche di ognuno dei due cicli coincidono.

In conclusione le tecniche di analisi grafica, trendlines, canali, riconoscimento delle formazioni candlestick e medie mobili, così anche come alcuni oscillatori, possono essere meglio compresi e utilizzati se coordinate con i principi dell’analisi ciclica.